1. Chính sách tiền tệ trong tiền mã hóa là gì?

Chính sách tiền tệ trong tiền mã hóa đề cập đến các cơ chế được sử dụng để quản lý việc cung cấp và lưu thông tiền mã hóa. Các cơ chế này nhằm đảm bảo tính bền vững, ổn định và giúp dự đoán giá trị của đồng tiền theo thời gian.

Tiền mã hóa sử dụng các giao thức phi tập trung để xử lý chính sách tiền tệ, trái ngược với các loại tiền tệ pháp định thông thường, được kiểm soát bởi các Ngân hàng Trung ương. Các giao thức phi tập trung có thể chứa một số công cụ để điều chỉnh nguồn cung của tiền mã hóa, bao gồm phần thưởng khối, thay đổi độ khó khai thác và tỷ lệ phát hành.

Ví dụ: Bitcoin (BTC) có giới hạn nguồn cung cố định là 21 triệu đồng BTC. Theo thời gian, tốc độ đưa các đồng BTC mới vào nguồn cung liên tục giảm, cuối cùng tạo ra tình trạng giảm phát khi nguồn cung mới giảm về gần bằng 0.

Ngược lại, một số loại tiền mã hóa khác có thể sử dụng các cơ chế thay thế để chi phối chính sách tiền tệ của riêng nó, như hệ thống đồng thuận bằng chứng cổ phần (PoS), sử dụng đặt cọc để khuyến khích hoạt động mạng và kiểm soát nguồn cung.

2. Tiền mã hóa có giá trị tiền tệ như thế nào?

Tiền mã hóa có giá trị tiền tệ là do người dùng gán giá trị cho chúng, giống như bất kỳ loại tiền tệ hoặc tài sản nào khác.

Giá trị của tiền mã hoá chủ yếu bị ảnh hưởng bởi lượng cung và cầu của thị trường. Tiền mã hóa trở nên có giá trị hơn nếu có nhiều người mua hơn người bán, và ngược lại giá sẽ giảm nếu có nhiều người bán hơn người mua.

Các yếu tố khác có thể ảnh hưởng đến giá trị của tiền mã hóa có thể kể đến như vấn đề về tiện ích, bảo mật và việc chấp nhận chúng.

Ví dụ: một loại tiền mã hóa được công nhận rộng rãi như một hình thức thanh toán và được sử dụng, rõ ràng sẽ có giá trị hơn một loại tiền mã hóa không được chấp nhận rộng rãi. Ngoài ra đồng tiền mã hóa sở hữu các tính năng bảo mật mạnh mẽ và độ tin cậy cao thường có giá trị hơn những đồng có độ bảo mật thấp hoặc có lịch sử bị hack và tồn tại nhiều sai sót.

3. Tiền mã hóa ảnh hưởng đến chính sách tiền tệ truyền thống như thế nào?

Mặc dù tác động chính xác sẽ phụ thuộc vào mức độ sử dụng và mức độ được tích hợp vào hệ thống tài chính hiện tại của tiền mã hóa, nhưng chúng vẫn có khả năng ảnh hưởng đến chính sách tiền tệ theo một số cách như sau:

Giảm kiểm soát nguồn cung tiền: Do tính chất phi tập trung của tiền mã hóa và không có trung gian kiểm soát, các công cụ chính sách tiền tệ tiêu chuẩn như in tiền hoặc thay đổi lãi suất có thể sẽ không có tác động đối với chúng. Điều này làm hạn chế quyền kiểm soát của các tổ chức phát hành như Ngân hàng Trung ương trong việc tác động đến lượng cung tiền.

Các nguồn dữ liệu mới: Một lượng lớn dữ liệu giao dịch được tạo ra bởi tiền mã hóa có thể được sử dụng để đo lường về hành vi của người dùng và các mô hình kinh tế rộng lớn hơn. Các Ngân hàng Trung ương sẽ phải phải tìm ra cách đưa các dữ liệu này vào quá trình “ra quyết định”.

Gia tăng tính cạnh tranh: Tiền mã hóa cung cấp một phương thức thanh toán thay thế và một kho lưu trữ giá trị, chúng có thể trở nên cạnh tranh hơn so với các loại tiền tệ pháp định truyền thống. Điều này có thể gây áp lực lên các Ngân hàng Trung ương buộc họ phải giữ cho tiền pháp định có tính ổn định và giá trị để duy trì tính cạnh tranh. Ngoài ra, các ngân hàng đang thử nghiệm các dự án CBDC để đối phó với mối đe dọa tiềm tàng của tiền mã hóa do lo ngại chúng có thể phá vỡ hệ thống thanh toán và ngân hàng truyền thống.

Tăng cường phổ cập dịch vụ tài chính toàn diện: Tiền mã hóa có tiềm năng cung cấp khả năng tiếp cận và hòa nhập tài chính tốt hơn cho các cá nhân và doanh nghiệp thiếu các dịch vụ ngân hàng truyền thống. Do đó chính sách tiền tệ có thể thay đổi khi các Ngân hàng Trung ương cần xem xét cách hoạt động của một hệ thống tài chính đa dạng và phi tập trung hơn.

4. Ai kiểm soát chính sách tiền tệ của Bitcoin?

Chính sách tiền tệ của BTC được kiểm soát bởi các quy tắc tích hợp trong giao thức phần mềm Bitcoin, chúng là mã nguồn mở và hoạt động phi tập trung.

Các quy tắc của giao thức quy định cách các đồng BTC mới được tạo và phân phối theo thời gian. Bất kỳ thay đổi nào được đề xuất đối với giao thức phải do đa số người dùng của mạng lưới chấp thuận, do đó chính sách tiền tệ của Bitcoin phải tuân theo sự đồng thuận của người dùng.

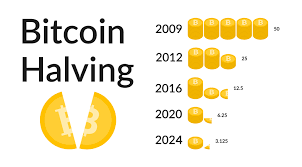

Đặc biệt, lịch phát hành tích hợp của giao thức này đóng vai trò nền tảng cho chính sách tiền tệ của Bitcoin. Tổng số BTC sẽ được tạo ra là 21 triệu đồng. Các đồng BTC mới được tạo ra thông qua quá trình khai thác, khi các thợ đào cạnh tranh với nhau để giải quyết các vấn đề thuật toán đầy thách thức để đổi lấy phần thưởng.

Khi quá trình halving diễn ra, tốc độ đào BTC sẽ giảm dần đến khi khai thác đủ 21 triệu BTC. Một trong những thành phần chính trong chính sách tiền tệ của Bitcoin là nguồn cung liên tục hoạt động để duy trì sự khan hiếm và ngăn ngừa lạm phát.

5. Stablecoin có làm thay đổi chính sách tiền tệ không?

Stablecoin có thể hoạt động mà không cần tới các hệ thống ngân hàng và thanh toán thông thường đồng thời chúng có thể cung cấp một hình thức thanh toán và lưu trữ giá trị thay thế, có khả năng thay đổi cách truyền tải chính sách tiền tệ.

Một cơ chế truyền tải chính sách tiền tệ truyền thống liên quan đến việc sử dụng các công cụ khác nhau như thay đổi lãi suất của các Ngân hàng Trung ương để gây ảnh hưởng đến cung tiền, hoặc liên tục in và bơm tiền vào nền kinh tế… Tuy nhiên stablecoin có thể hoạt động tách biệt với các động lực thông thường này và không bị ảnh hưởng trực tiếp bởi việc điều chỉnh lãi suất hoặc các công cụ chính sách tiền tệ khác.

Ví dụ: stablecoin có thể được xem là một tài sản trú ẩn an toàn, đặc biệt trong thời kỳ thị trường kinh tế hỗn loạn. Stablecoin có thể chứng kiến sự tăng trưởng phổ biến trong những thời điểm này và làm giảm tác động của các công cụ chính sách tiền tệ.

Ngoài ra stablecoin có thể làm thay đổi nhu cầu đối với các loại tiền tệ pháp định thông thường và ảnh hưởng đến hiệu quả của chính sách tiền tệ nếu chúng được áp dụng rộng rãi. Tuy nhiên, để tính đến tác động của stablecoin đối với toàn bộ nền kinh tế và kết hợp chúng vào khuôn khổ chính sách, các Ngân hàng Trung ương có thể phải phát triển những chiến lược mới.

6. Lựa chọn thiết kế CBDC có thể ảnh hưởng đến chính sách tiền tệ như thế nào?

Các lựa chọn thiết kế như mức độ riêng tư — tức là các giao dịch ẩn danh hoặc có thể theo dõi đầy đủ được triển khai khi tạo ra CBDC có thể mang ý nghĩa quan trọng đối với chính sách tiền tệ.

Tiếp tục ví dụ về lựa chọn thiết kế quyền riêng tư, hãy hiểu tác động của nó đối với chính sách tiền tệ trong hai tình huống sau.

Tình huống 1: Giao dịch ẩn danh và không thể theo dõi

Ví dụ: nếu CBDC do các tổ chức tư nhân phát hành, các Ngân hàng Trung ương có thể gặp khó khăn trong việc xác định và ngăn chặn các hoạt động bất hợp pháp như rửa tiền và trốn thuế, điều này có thể có ảnh hưởng đến sự ổn định của hệ thống tài chính và hiệu quả của chính sách tiền tệ. Việc sử dụng CBDC để thực hiện các chính sách như giới hạn vốn hoặc lãi suất âm cũng có thể khiến các Ngân hàng Trung ương khó theo dõi và điều chỉnh hơn.

Giới hạn vốn là những giới hạn trên tổng số CBDC mà một cá nhân hoặc tổ chức có thể nắm giữ. Hạn chế vốn có thể được sử dụng như một biện pháp để ngăn chặn tích trữ CBDC và thúc đẩy tiêu dùng, điều này sẽ giúp nền kinh tế phát triển mạnh. Tuy nhiên, hạn chế vốn cũng có thể có những tác động khó lường như tăng nhu cầu đối với các tài sản thay thế hoặc thay đổi thành phần cung tiền.

Khi lãi suất tiền gửi âm, người gửi tiền phải trả lãi cho ngân hàng để lưu trữ tiền của họ thay vì kiếm lãi – tức là lãi suất tiền gửi giảm xuống dưới 0%. Đây được gọi là lãi suất âm tại các ngân hàng, khi một Ngân hàng Trung ương sử dụng chính sách lãi suất âm để khuyến khích đầu tư và chi tiêu trong thời kỳ suy thoái kinh tế.

CBDC cũng có thể cho phép các Ngân hàng Trung ương thực hiện các chính sách lãi suất âm nhằm thúc đẩy chi tiêu và hạn chế tích trữ nếu chúng nhằm mục đích chịu lãi suất. Tuy nhiên chính sách lãi suất âm cũng có thể gây ra những hậu quả không mong muốn như làm tăng sự bất ổn tài chính do không còn động lực cho người dùng gửi tiền tiền tiết kiệm vào ngân hàng.

Tình huống 2: Giao dịch minh bạch và có thể truy xuất nguồn gốc

Điều này có thể hữu ích cho quá trình hoạch định chính sách của họ nếu CBDC được tạo ra hoàn toàn minh bạch và có thể truy xuất nguồn gốc. Tuy nhiên, nó cũng có thể làm dấy lên lo ngại về quyền riêng tư và vấn đề lạm dụng giám sát.

Tóm lại, các Ngân hàng Trung ương sẽ cần phải xem xét cẩn thận sự đánh đổi giữa các chính sách này và đảm bảo chúng được thiết kế theo cách hỗ trợ tăng trưởng và ổn định nền kinh tế, trong khi giảm thiểu rủi ro của một cuộc khủng hoảng tài chính toàn cầu có thể xảy ra.

PCB Tổng hợp