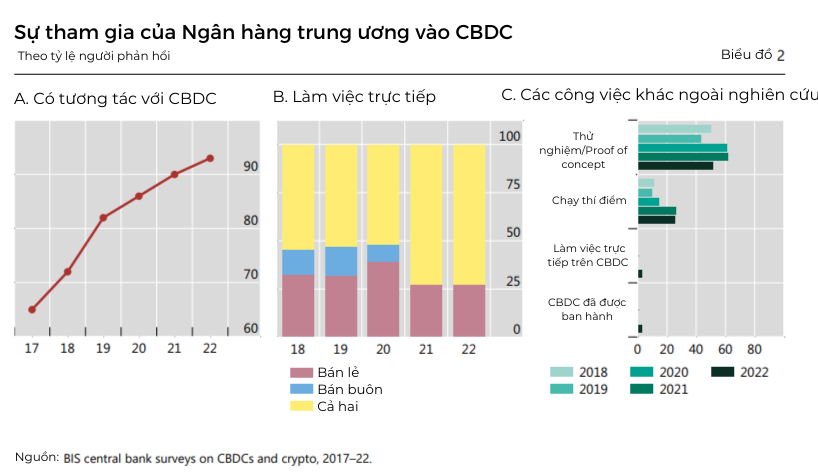

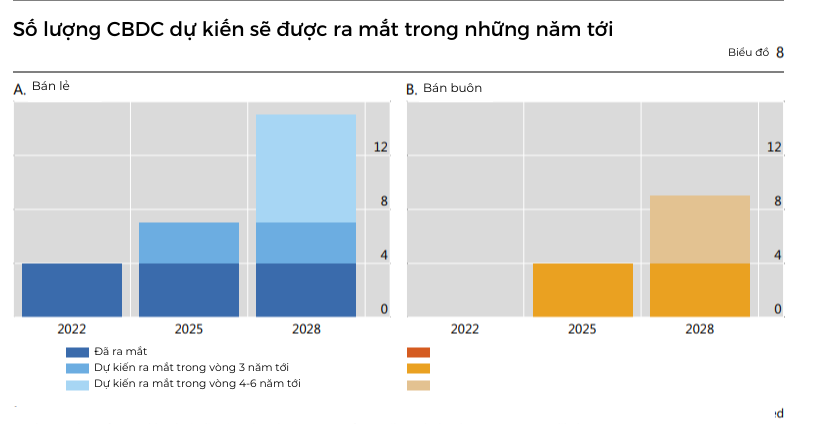

Theo khảo sát của Ngân hàng Thanh toán Quốc tế (BIS), 93% Ngân hàng trung ương đang nghiên cứu CBDC. Dự kiến đến năm 2030, sẽ có 15 dự án CBDC bán lẻ và 9 CBDC bán buôn được lưu hành.

Cuộc khảo sát của BIS với 86 Ngân hàng trung ương diễn ra từ tháng 10 đến tháng 12/2022 đã được công bố vào ngày 10/7. Báo cáo tìm hiểu về tình hình nghiên cứu và phát triển CBDC (bán lẻ, bán buôn hoặc cả hai) của các Ngân hàng trung ương trên thế giới đồng thời lưu ý về tình trạng công việc và động lực làm việc.

Kỷ nguyên tài chính mới với CBDC

Dự kiến đến cuối thập kỷ này, khoảng 20 Ngân hàng trung ương ở các nền kinh tế mới nổi và phát triển sẽ áp dụng CBDC vào lưu thông. Để đối phó với sự suy giảm nhanh chóng của tiền mặt, nhiều Ngân hàng trung ương đã nghiên cứu và phát triển các phiên bản CBDC để sử dụng trong bán lẻ nhằm tránh tình trạng độc quyền thanh toán kỹ thuật số của khu vực tư nhân.

Các thị trường mới nổi và các quốc gia có kinh tế đang phát triển về mặt địa kinh tế đang đi đầu trong việc áp dụng CBDC. Sự tham gia của họ vào thí điểm các loại CBDC bán lẻ (29%) và bán buôn (16%) gần gấp đôi so với các nền kinh tế phát triển, với chỉ lần lượt là 18% và 10%.

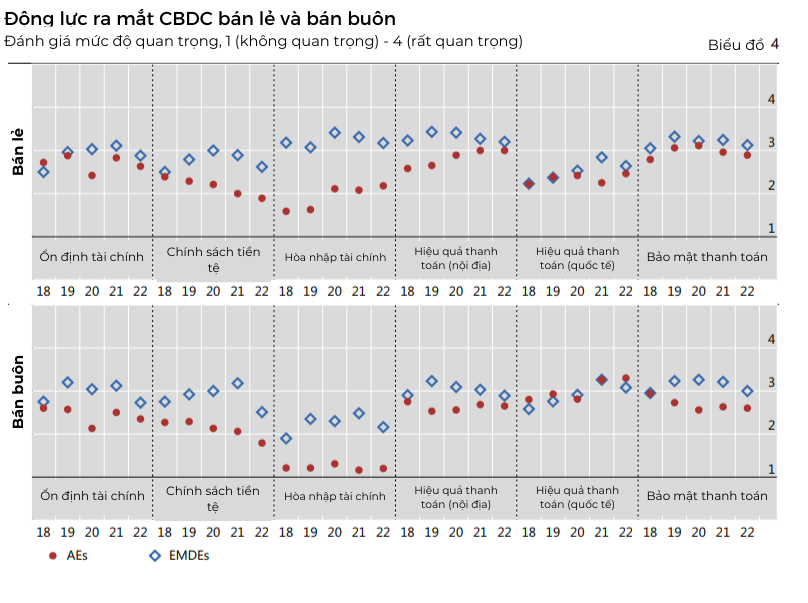

Các Ngân hàng trung ương AE và EMDE (AE = nền kinh tế tiên tiến; EMDE = thị trường mới nổi và các nền kinh tế đang phát triển) đang dự định phát hành một loại CBDC bán lẻ. Với AE và EMDE, hiệu quả của thanh toán nội địa và an toàn trong thanh toán gần như trở nên thiết yếu như nhau theo thời gian. Trong khi các Ngân hàng trung ương đều nhấn mạnh sự quan trọng của ổn định tài chính và hiệu quả thanh toán xuyên biên giới.

Năm 2022, tỷ lệ các Ngân hàng trung ương dự kiến phát hành CBDC bán lẻ trong vòng 3 năm tới đã tăng từ 15% lên 18%. Ngân hàng trung ương không sẵn sàng phát hành CBDC bán lẻ là 68%.

Hiện chỉ có 4 loại CBDC đang được sử dụng ở Bahamas; Đông Caribe; Jamaica và Nigeria. Tuy nhiên, dựa trên phản hồi tích cực của các Ngân hàng trung ương, ước tính 15 CBDC bán lẻ và 9 CBDC bán buôn sẽ đi vào hoạt động cuối thập kỷ này.

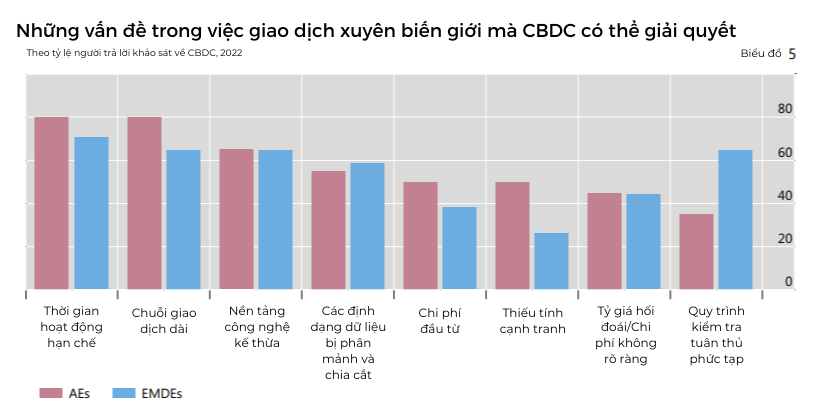

Vào cuối tháng 6, Ngân hàng Dự trữ Ấn Độ cho biết họ đang đàm phán với 18 Ngân hàng trung ương về triển vọng thực hiện thanh toán xuyên biên giới bằng CBDC của mình – “đồng rupee kỹ thuật số”. Vào tháng 7, Trung tâm Đổi mới của Ngân hàng Dự trữ Liên bang New York cũng hoàn thành cơ chế thử nghiệm Proof-of-Concept về mạng lưới trách nhiệm pháp lý được quy định cho một loại CBDC.

Hai hướng đi

Trước đây, sự tham gia của các Ngân hàng trung ương vào CBDC bán buôn được thúc đẩy bởi các ưu đãi từ hoạt động CBDC bán lẻ. Tuy nhiên trái ngược với CBDC bán lẻ, nỗ lực của các Ngân hàng trung ương đối với CBDC bán buôn được thúc đẩy bởi mục đích cải thiện thanh toán xuyên biên giới ở cả AE và EMDE thay vì ưu tiên cải thiện tài chính toàn diện.

Dự án Dunbar Dunbar được công bố vào năm 2022, là một ví dụ về sáng kiến CBDC bán buôn xuyên biên giới. Ngân hàng Dự trữ Úc; Ngân hàng trung ương Malaysia; Cơ quan Tiền tệ Singapore; Ngân hàng Dự trữ Nam Phi và Trung tâm Đổi mới BIS đã hợp tác trong dự án này để nghiên cứu cách một nền tảng chung cho nhiều CBDC, nhằm cho phép thanh toán xuyên biên giới với chi phí rẻ, nhanh chóng và an toàn hơn.

Khả năng các Ngân hàng trung ương phát hành CBDC bán buôn trong tương lai gần cũng tăng so với năm ngoái: 16% tin rằng có khả năng họ sẽ có CBDC bán buôn trong vòng 3 năm tới, gấp đôi tỷ lệ năm trước (8%).

Ngoài ra, 58% có khả năng phát hành trái phiếu trong trung hạn, tăng so với 54% năm ngoái. Bên cạnh đó, khả năng phát hành CBDC bán buôn ở EMDE thường cao hơn so với AE.

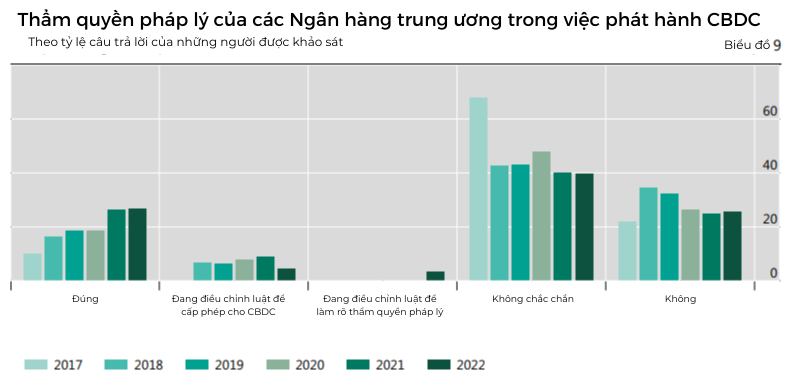

Theo báo cáo, một khung pháp lý dành cho các Ngân hàng trung ương quyền phát hành CBDC là cần thiết. Tỷ lệ các Ngân hàng trung ương có thẩm quyền pháp lý này tăng nhẹ từ 26% lên 27% vào năm ngoái. Ngoài ra, khoảng 8% các Ngân hàng trung ương hiện đang sửa đổi hoặc làm rõ luật áp dụng tương tự.

Trong quý II/2023, Ủy ban Châu Âu dự định đề xuất quy định thiết lập đồng euro kỹ thuật số (ECB, 2023). Tuy nhiên, 1/4 các Ngân hàng trung ương thiếu nền tảng pháp lý cần thiết, và khoảng 40% các Ngân hàng trung ương cho biết họ chưa chắc chắn.

Khi CBDC ngày càng phát triển, sự hoài nghi của các Ngân hàng trung ương về việc phát hành CBDC ngắn hạn sẽ dần mất đi. Có sự phân hóa rõ rệt so với năm ngoái khi một số ngân hàng trung ương có nhiều khả năng phát hành CBDC bán lẻ trong vòng ba năm tới, trong khi những ngân hàng khác ít có khả năng hơn.

PCB Tổng hợp